今って、人それぞれいろんな理由でうつ状態が長期間続いたりすることで、障害者手帳を持っている人って多いんですよね。

医大なんかの大きな病院から個人でされている小さな病院まで、精神科の病院に行くとその患者さんの多さにびっくりします。

そんな風に、うつ病なんかの精神的な障害って身体的な障害と違って見た目にはわかりにくいから、なかなか周りにも理解されにくいですもんね。

病気以上にそういったことで辛い思いをしている人もたくさんいます。

なので、働いている職場で「自分が障害者であること」をオープンにせずに働きたいっていう人も、とっても多いんです。

そんなときに、「年末調整の障害者控除で会社に障害がばれる?損をせずにバレない為のコツ」でご紹介しているように、職場に自分が障害者だということがバレないための方法もあります。

でも、そんなときに

「障害者控除を年末調整で書かないことで、自立支援での上限額には影響はないの?」

っていうことが気になる人も、多いんじゃないでしょうか?

確定申告で障害者控除を書かないとき

職場の人たちや会社には、自分が障害者だってバレたくないって思っている人はたくさんます。

その理由はさまざまで

- 職場の人たちが自分のことを障害者だっていう偏見の目で見るんじゃないかって心配

- 障害者枠での雇用だとお給料が安いので障害者っていうことを隠して働きたい

- 職場の人たちに自分が障害者だってオープンにすることで、普段それを伝えていないような「知られたくない人」にも知られてしまうんじゃないかと心配

私は「特にその障害が仕事に影響を及ぼさないんだったら」っていう前提であれば、それでも全然問題ないって思います。

でもそんなとき、意図しないところで職場に自分が障害者だとバレてしまうことがあります。

そんな原因の1つに「年末調整のときに書く障害者控除」があるんです。

障害者控除は具体的になにが控除されるのかって言うと

- 所得税を計算するもととなる所得額から27万円の控除

- 住民税を計算するもととなる所得額から26万円の控除

要は「課税対象となる収入額から、控除額分が差し引かれる(課税対象外になる)」ということですね。

そしてそのために申請が必要となる、年末調整や確定申告のときの「障害者控除」を記入することで、会社に「○○さんって障害者手帳を持っている」っていうことがバレてしまうんです。

それを職場にバレないように、そして自分も損をしない為の方法をまとめている記事「「障害者控除で会社にばれない劇的な方法!年末調整はスルーすべし!」」です。

確定申告での障害者控除は自立支援の上限金額に影響がある?

職場に「自分が障害者」だっていうことをオープンにせずに働くためには、障害者控除を申請しなかったり。

あとは、損をするのがイヤだからと「「障害者控除で会社にばれない劇的な方法!年末調整はスルーすべし!」」でご紹介している方法を使う必要があるのは、記事を読むとわかっていただけるかと思います。

そんなときに気になるのが

「障害者控除をしないことにによって、今使っている自立支援の月々の支払い上限額への影響ってないんやろうか?」

っていうことです。

障害者控除をしなかったときの自立支援の上限額への影響は?

自分が障害者だっていうことが職場にバレないために、その年の年末調整や確定申告で障害者控除をしなかった場合。

そんなときに、今使っている自立支援の月々の負担上限額への影響はあるんでしょうか?

結論から先に言うと「月々の負担上限額が増える可能性がある」っていうことになります。

では、これから実際にそれがどういうことなのかをご紹介していきますね。

自立支援の上限額の計算

まず、自立支援の限度額っていうのは「市町村民税」の税額(所得割額)によって決まります。

っていうことは、年末調整で障害者控除を記入していないと「控除されない所得額で計算された市町民税」をもとに、自立支援の自己負担上限額が計算されることになるんですね。

その結果、障害者控除を記入した場合と比べて自己負担額が高くなってしまうことがあるんです。

ただ、この場合「必ず影響がある訳じゃない」っていうところがポイントです。

実際には、この自立支援の自己負担上限額は次のような条件で決められます。

⇒上限額は2500円

②市町村民税非課税世帯(本人の収入>80万円)の場合

⇒上限額は5,000円

③市町村民税の所得割額が2万円未満の場合

⇒上限額は5,000円

④市町村民税の所得割額が2万円以上、20万円未満の場合

⇒上限額は10,000円

⑤市町村民税の所得割額が20万円以上の場合

⇒上限額は20,000円(経過措置…そのうち無くなる)

※生活保護世帯の場合は、負担額は0円になります

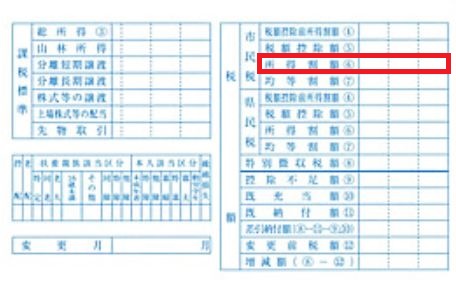

このときに使われる「市町村民税の所得割額」は、毎年5月くらいに貰える、その年の「市民税・県民税の決定・変更通知書」っていう用紙があると思います。

その税額欄にある「所得割額」で確認することができますよ。

ただし、ここで言う「市町村民税の所得割額」は世帯での税額となります。

なので、同一世帯(医療保険が一緒になっている)の人がいる場合には、その人の税額も合算した額で、自立支援の控除額のステージが決まるので、注意が必要です。

自立支援の上限額に影響がある場合

では、どんな場合が自立支援の自己負担上限額に影響があるんでしょう?

前章でご紹介したように自立支援の自己負担上限額は、あなたの市町村民税の所得割額が①~⑤のどこに該当するかによって決まります。

住民税への障害者控除金額は26万円で、市町村民税の税率は6%なので、実際に控除される金額は

「26万円の6%(260,000 × 0.06)…15,600円」

障害者控除を記入することで、その年の住民税が全部で15,600円安くなるっていう計算になります。

なので、例えば

「あなたの「障害者控除を記入した場合の市町村民税の所得割額が60,000円」だった場合

障害者控除を記入しなかったときの市町村民税の所得割額は、60,000円 + 15,600 = 75,600円」

ということになります。

となると、障害者控除があってもなくても「④市町村民税の所得割額が2万円以上、20万円未満の場合」に該当するので、自己負担上限額は10,000円となるので、変わりませんよね。

でも

「あなたの「障害者控除を記入した場合の市町村民税の所得割額が15,000円」だった場合

障害者控除を記入しなかったときの市町村民税の所得割額は、15,000円 + 15,600 = 30,600円」

となって

- 障害者控除がある場合

「③市町村民税の所得割額が2万円未満の場合」に該当するので、自己負担上限額は5,000円 - 障害者控除がない場合

「④市町村民税の所得割額が2万円以上、20万円未満の場合」に該当するので、自己負担上限額は10,000円

自立支援の自己負担上限額に影響があるときどう判断すればいい?

自分の場合、障害者控除を記入しなかった場合、月々の支払い上限額が高くなってしまう場合でも、ちょっと待ってください。

こんな場合でも、一概にあなたが損をするとは限らないんです。

例えば、障害者控除で控除されるのが、所得税と市民税、県民税で

- 所得税(課税所得が300万円の場合、10%)

27万円(障害者控除額)× 10% = 27,000円 - 県民税(4%)

26万円(障害者控除額) × 4% = 10,400円 - 市民税(6%)

26万円(障害者控除額) × 6% = 15,600円

でも、その結果自立支援の自己負担上限額が5,000円から10,000円になってしまった場合

「5,000円(月々の上限額の差額) × 12か月 = 60,000円」

と、自立支援の上限額が年額60,000円も高くなってしまうんですね!

っていうことは、いくら支払う税金が53,000円安くなってしまっても、自立支援の自己負担上限額が60,000円高くなってしまうので、差引5,000円の損になってしまうんです。

ただ、気をつけなきゃいけないのが、ここで言っているのはあくまでも「自己負担額の上限額」っていうことです。

っていうことは、自立支援が適用されて支払う1割負担での自己負担額が月々5,000円程度なら、自己負担上限額が5,000円から10,000円になっても、実質あんまり影響はなかったりもしてしまいます。

なので、たとえ障害者控除を記入しなかったことによって、自立支援の自己負担上限額が高くなってしまったからって言っても。

あなたの今現在の月々の支払っている金額によっては、ほとんど影響がないってことにもなるんですね。

その辺をよくよく考えてみて、あなたが損するのかしないのか。

損をする場合、その金額と職場に障害のことがバレてしまうことを天秤にかけて、どうするかをじっくりと考えて決めてくださいね。

所得税や市県民税は「障害者控除で会社にばれない劇的な方法!年末調整はスルーすべし!」の記事で書いているように、後からの還付申請をすれば戻ってはきます。

でも、障害者控除を年末調整や確定申告で申請しなかったことによって起きる「自立支援の自己負担上限額」での損をしてしまう分については戻ってきませんからね。

自立支援に障害者控除は関係ない?

精神障碍者手帳を持っていて、長期通院している人が持っていることの多いのが、この「自立支援の手帳」ですよね。

自立支援ってどんなもの?

この記事は自立支援のことを知っている人に向けて書いているけど、念のため超簡単に自立支援の概要やサービスを利用する上での注意点をご紹介しておきますね。

この自立支援っていう制度は厚生労働省が定めている「障害者自立支援法」っていうものをもとに

- その障害者が経済的な理由で治療が受けられないなんてことがないように

- 継続的に相当額の医療費負担が発生する人(重度かつ継続の人)を対象として負担を軽減し自立を支援する

具体的にどんな支援なのかって言うと

- その障害に対する治療費が1割負担になる

- その障害に対する1か月の医療費が、決まった上限額までの支払いでいい(上限額を超える分は支払わなくてもいい)

要は1割負担になって、病院や薬局での支払いのときに払う金額も「月に支払う上限額として決められた額」までとなって、それを超える金額は払う必要はなくなるんですね。

ただし、注意点としてはあくまでもこの制度が使えるのは「障害の治療として認められたものにだけ適用される」っていうことです。

要は「風邪をひいたから病院に行った」っていうときに、この自立支援の手帳を出しても、なーんにもならないってことです。

普通の支払い、もちろん1割負担にもなりません。

そして、この手帳には自立支援のサービスを使うことができる病院や施設が書かれるので、実際には「手帳に記されている病院や薬局、施設」でしか使うことができないんですね。

なので病院や薬局を変えるときには、市役所の障害福祉課に行って記載されてる病院などを変更してもらう必要があるんです。

年末調整で障害者控除は自立支援に影響ある?のまとめ!

何かしらの理由で、職場に「自分が障害者であることを知られたくない」って思っている人も多いかと思います。

そんなときに確定申告や年末調整で、障害者控除の書き込みをしなかったときの「自立支援の上限額」への影響についてご紹介してきました。

ご紹介してきたように、損をしてしまうケース、損にはならないケースがあります。

あとは損をしてしまうとわかった時には「その損をしてしまう金額と、職場に自分が障害者だと知られてしまうこと」を自分の中で天秤にかけて、あなたの中でどちらが重要なのかを判断するしかありません。

じっくりと考えて、最善の判断をするための参考にしてもらえると嬉しく思います。